您现在的位置是:数智链汇 > 全览

融革暴何应密借命管风该如遇监欧盟场金当加贷遭对这

数智链汇2025-09-27 15:01:32【全览】4人已围观

简介看着Genesis轰然倒下,我不禁想起去年那些像多米诺骨牌一样接连破产的加密贷款机构。说实话,这些失败案例简直就像一出精彩的金融警示剧,把加密借贷行业的内在缺陷暴露无遗——脆弱的流动性管理、糟糕的公司治理,简直就是在玩火。加密借贷的监管困境每当和同行聊起这个话题,我们都感叹欧洲政策制定者面临的挑战。欧洲央行行长最近的警告绝非危言耸听:这个领域欺诈频发,估值体系混乱,消费者风险高企,已经到了非管不可...

看着Genesis轰然倒下,我不禁想起去年那些像多米诺骨牌一样接连破产的加密贷款机构。说实话,这些失败案例简直就像一出精彩的金融警示剧,把加密借贷行业的内在缺陷暴露无遗——脆弱的流动性管理、糟糕的公司治理,简直就是在玩火。

加密借贷的监管困境

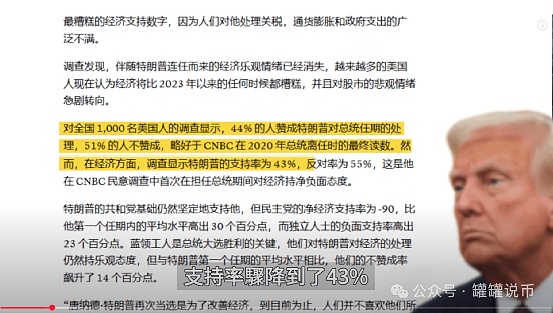

每当和同行聊起这个话题,我们都感叹欧洲政策制定者面临的挑战。欧洲央行行长最近的警告绝非危言耸听:这个领域欺诈频发,估值体系混乱,消费者风险高企,已经到了非管不可的地步。

但问题在于:要怎么管?在我看来,欧盟完全可以把现有的金融服务监管框架搬过来用。说白了,这些加密贷款机构干的活跟传统银行没什么两样,凭什么就能逍遥法外?《资本要求指令》那些严格的准入条件和审慎管理规定,就该一视同仁地套在他们头上。

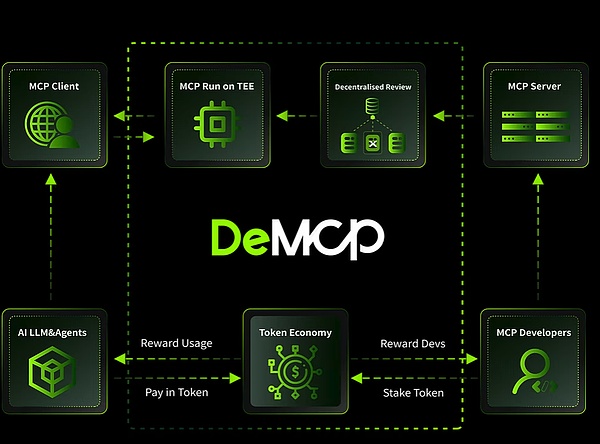

DeFi:创新还是风险?

记得我第一次接触DeFi时,被它的理念深深吸引——通过区块链技术和智能合约,打造一个去中介化的金融乌托邦。听起来很美是不是?但现实总是骨感的。

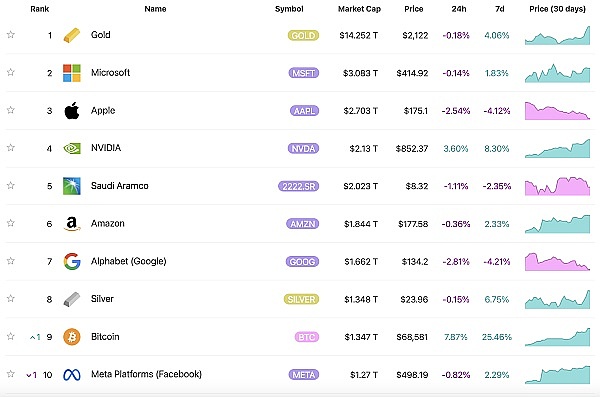

国际货币基金组织的警告不是没有道理。去年那一轮市场动荡就像一面照妖镜,把加密市场的结构性问题照得一清二楚:价格像过山车一样剧烈波动,杠杆率高得吓人,各种隐形风险像蜘蛛网一样交织在一起。这让我想起2008年金融危机前的影子银行体系,简直如出一辙。

惨痛的教训

Celsius和Voyager的破产堪称教科书级的失败案例。我有个朋友当时就在Celsius存钱,被17%的高收益冲昏了头脑。结果呢?现在连本金都拿不回来。

这些平台玩的把戏其实很简单:用高息吸收存款,再把钱借出去赚差价。听起来熟悉吗?这不就是银行的传统业务吗?但他们既不用满足资本充足率要求,也不用接受监管检查,出了问题就直接冻结账户——这种行为在传统金融界早就被禁止几个世纪了。

监管的必要性

在我看来,加密借贷最大的风险在于:市场上的NFT和其他加密资产估值混乱,抵押品形同虚设,杠杆率完全失控。一旦谣言四起,就会引发挤兑潮,整个系统可能瞬间崩塌。

欧盟现有的《资本要求条例》其实已经提供了很好的监管模板:严格的资本和流动性要求、健全的公司治理规范、合理的薪酬限制。把这些规则套用在加密贷款机构身上,至少能保证他们不会玩得太过火。

前途与挑战

说实话,给加密贷款机构发牌照可能会扼杀DeFi的部分创新活力。但看看FTX的惨剧吧——监管套利、公司治理缺失、欺诈横行,这些难道就是我们想要的"创新"吗?

在我看来,适当的监管不仅不会杀死这个行业,反而能让它走得更远。毕竟,没有规矩不成方圆。当加密借贷告别野蛮生长,或许才能真正迎来它的黄金时代。

(本文改写自中国人民大学金融科技研究所编译的研究报告,部分观点为改写者个人见解)

很赞哦!(297)